Balkan Ülkeleri Vergi Sistemlerinin Bölgesel İşbirliği Sağlanması Konusunda Gereklilikleri

421

n

2.3.5. Arnavutluk

2000’li yılların başlarında Balkanların Batısında yaşanan siyasi ve askeri karışıklıktan etkilenmemesinin sebepleri-

nin başında Arnavutluk’un dağlık ve içeride kalan coğrafi yapısı gelmektedir. Arnavutluk vergi yapısı ile bölgede

kendisini öncü hale getirmeye çalışmaktadır. 1 Ocak 2014 tarihinden itibaren geçerli olan kurumlar vergisi oran-

ları ile sisteme bir artan oranlılık kazandırılmış ve yıllık iş hacmi 2 milyon ALL (Arnavutluk Leki) ile 8 milyon

ALL arasında olan işletmelere % 7,5 oranında kurumlar vergisi uygulaması getirilmiştir. Bununla birlikte yıllık

iş hacmi 8 milyon ALL ve üzerinde olan mükellefler için standart oran % 15’tir. Vergiden kaçınmaları önlemek

amacıyla sistemde transfer fiyatlandırma mekanizması spesifik olarak düzenlenmemesine rağmen OECD’nin esas

aldığı emsallere uygunluk ilkesi uygulanmaktadır. Bununla birlikte borç özsermaye oranını esas alacak şekilde faiz

indirimlerine kısıtlama getiren örtülü kazanç uygulamasına sistemde yer verilmektedir.

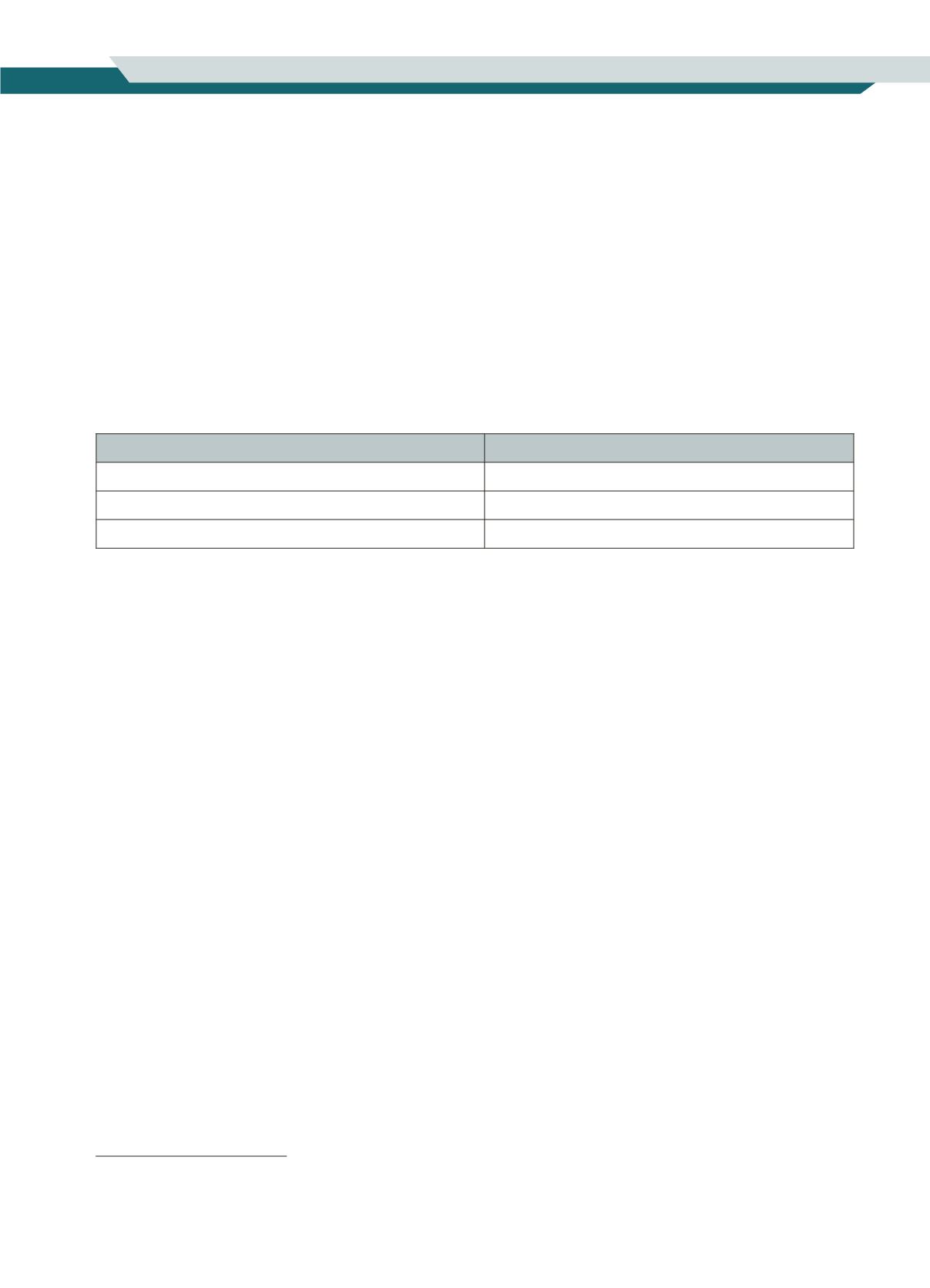

Uygulanan gelir vergisine bakıldığında sistemde 1 Ocak 2014 tarihine kadar % 10 oranında düz oran uygulaması

mevcut iken bu tarihten itibaren gelir vergisi artan oranlı bir yapıya kavuşturulmuştur.

Matrah (ALL)

Oran

0-30.000

muaf

30.001 - 130.000

% 13

130.001 ve üzeri

% 23

Arnavutluk KDV sisteminde % 20’lik standart oran uygulanmakta indirilmiş oran uygulaması bulunmamaktadır.

3. Potansiyel Aday Ülkeler

3.1. Bosna-Hersek

Bosna Hersek vergilendirme yetkisi iki temel yönetime ayrılmaktadır. Bunlardan birincisi 10 kantona ayrılan Bos-

na Hersek Federasyonu ve diğeri Sırp Cumhuriyeti’dir. Bosna-Hersek’te sistemin basitleştirilmesi, iki yönetimin

vergi matrahlarının birleştirilmesi ve matrahın genişletilmesine yönelik vergi reform çalışmaları özellikle Dünya

Bankası tarafından önemli destekler görmüştür. Ancak gerçekleştirilen bu reform çalışmalarının uygulanmasında

idari sorunlar engeller çıkarmıştır (Gligorov vd, 1999).

Bosna-Hersek Orta Avrupa Serbest Ticaret Anlaşması’na (CEFTA)

8

taraf ülkelerden birisidir. Bu sayede ülke-

nin geniş çaplı bir pazar gücü ile ekonomik ilişkileri söz konusudur. Yatırımlara dönük girişimlerin ülke lehi-

ne sonuçlanmasında ise vergi sisteminin rolü önem taşımaktadır. Yabancı şirketlere kurumlar vergisinden 5 yıl

muaflık tanınmaktadır. Uygulanan kurumlar vergisi oranı oldukça düşük olup % 10’dur

9

. Bununla birlikte Sırp

Cumhuriyeti’nde küçük işletmelerde bu oran % 2’ye kadar düşebilmektedir. Bu yönüyle uygulanan vergi oranları

ve teşvikler bölgede Bosna Hersek lehine bir vergi rekabeti ortaya çıkarmaktadır. Kurumlar vergisi açısından

emsallere uygunluk ilkesine uygun şekilde transfer fiyatlandırması mekanizması uygulanmakta ve ilişkili kişilerle

emsallerin üzerindeki işlemler vergiye tabi olmaktadır. Sistem içinde örtülü sermaye ve kontrol edilen kurum

kazancı müesseseleri bulunmamaktadır. Bununla birlikte gelir vergisi oranı da % 10 ile oldukça düşük bir orandır.

Hisse senetleri, faiz gelirleri gibi menkul kıymetlerden alınan stopaj vergi oranı da ülkeler arasındaki vergi anlaş-

ması olmayan durumlarda Bosna-Hersek’te dar mükellefler için % 5 olup Sırp Cumhuriyeti’nde ise stopaj da dâhil

vergi alınmamaktadır (Deloitte, 2014).

Bosna Hersek AB’de ve bulunduğu coğrafyada % 17 ile en düşük KDV oranının uygulandığı ülkedir (Foreign

Investment Promotion Agency, 2013).

3.2. Kosova

Kosova’nın temel problemlerinin başında kayıtdışı ekonomik faaliyetler gelmektedir. Kosova vergi sisteminin

8 Central European Free Trade Agreement

9 Law on Corporate Profit Tax FB&H (Official Gazette of FB&H No. 97/07, 14/08 i 39/09)